Según los datos oficiales, la inversión extranjera directa (IED) china en México está en mínimos, tocando su nivel más bajo desde 2015. Pero las cifras no describen con fidelidad la experiencia que consultores como Alberto Villarreal han tenido en los últimos dos años. La demanda por espacio industrial está subiendo y la importación de insumos asiáticos rompió un récord este año.

“Basta con que te subas al coche y hagas un tour por parques industriales en México”, dice Villarreal, desde su oficina en Chicago. El mexicano dirige Nepanoa, firma que facilita la expansión de empresas extranjeras en Latinoamérica. “Vas a ver banderas mexicanas y banderas chinas por todo el parque. Tienes a muchas empresas chinas, proveedores chinos que están viendo a México como una posibilidad de entrada hacia Estados Unidos”, asegura Villarreal.

Las tensiones comerciales entre las dos potencias, China y EE UU, han ido subiendo de tono desde 2017. Primero, fueron amenazas de aranceles y bloqueos desde la Casa Blanca y, más recientemente, el Gobierno de Joe Biden ha puesto trabas a productores estadounidenses en China. El objetivo es regresar muchos de los trabajos de manufactura a EE UU, o, por lo menos, ubicarlos en países considerados aliados. Con una mano de obra barata, una larga y eficiente frontera y un tratado de libre comercio, el TMEC, México tiene ventajas en esta ola de relocalización.

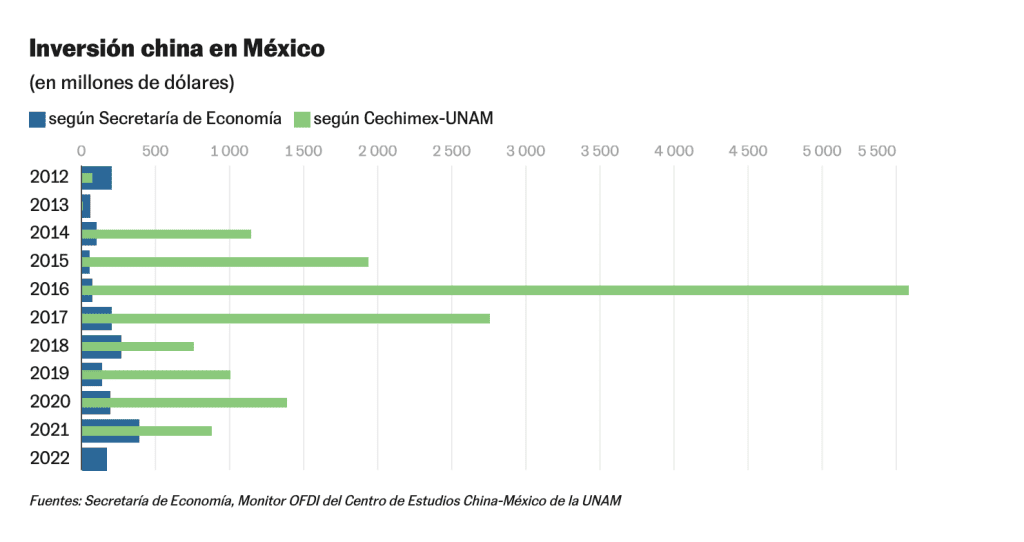

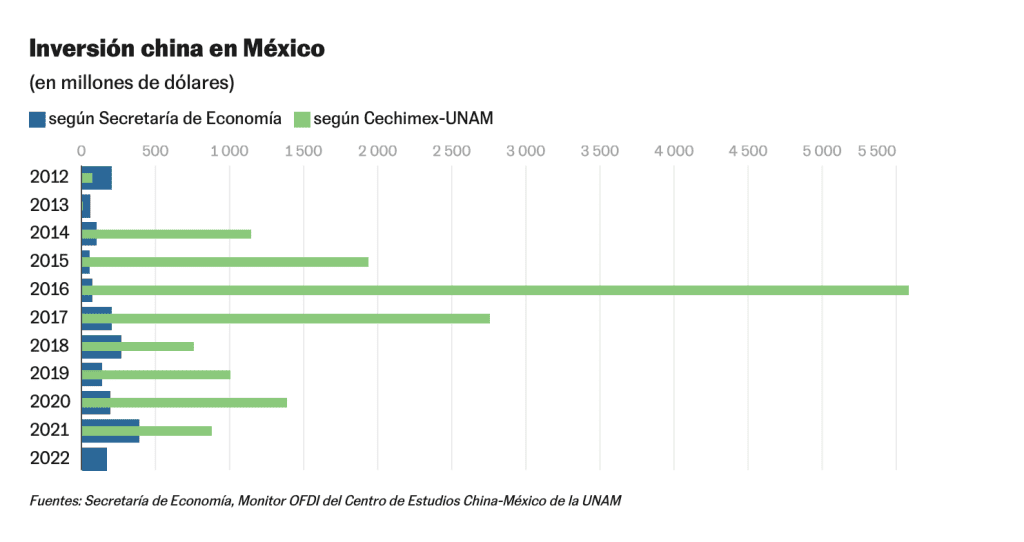

Existen dos estimados de la IED china que ha entrado a México desde que el país asiático se integró al comercio global en 2001 (y a partir de su adhesión a la Organización Mundial del Comercio). El primero, el de la Secretaría de Economía de México, registra un acumulado de 3.000 millones de dólares en IED, mientras que un grupo de académicos de la Universidad Nacional Autónoma de México (UNAM) estiman que el monto se acerca a los 17.000 millones de dólares.

La diferencia se explica, en parte, por las diferentes metodologías, dice Enrique Dussel, economista, investigador y coordinador del Centro de Estudios China-Mexico (Cechimex) de la Universidad. Las empresas chinas suelen utilizar sus subsidiarias en, por ejemplo, EE UU, para enviar el capital que invertirán en México. Para la Secretaría de Economía, este recurso es estadounidense. Para el Cechimex, es chino.

“¡Es casi seis veces superior!”, dice Dussel, en videollamada desde Pekín, sobre la diferencia en las cifras oficiales y las suyas. “No es 10% más, ó 5% más, sino que es 500% más. El tema, te imaginarás, es relevante”. Dussel y su equipo rastrean cada transacción de recursos a México hecha por una empresa de origen chino, sin importar si lo hace desde un vehículo en otro país.

Esto no ocurre con otros países, asegura Dussel-Peters. Si bien las dependencias de Gobierno llevan su propia contabilidad, una diferencia tan grande en estimados solo ocurre con China. “Toda inversión china, ya sea pública o privada, requiere del permiso explícito del sector público”, explica Dussel, “eso en Madrid, México o Washington no se entiende porqué ¿por qué le voy a pedir permiso? ¿a quién?”

El inventario de naves industriales ha crecido 37% este año, con respecto al tercer trimestre de 2021, de acuerdo con datos de la Asociación Mexicana de Parques Industriales Privados (AMPIP). Esto, en parte, se debe a la creciente demanda de empresas asiáticas, incluyendo asociaciones sinomexicanas. También la proveeduría de productos e insumos chinos, muchos de los cuales se ensamblan en fábricas mexicanas, rompió un récord este verano, de acuerdo con datos del Banco de México. La participación del país asiático en las importaciones pasó de 15% en el 2011 20,5% en los primeros cuatro meses de 2022.

La manera en que China invierte en México es diferente al resto de la región. El 80% de la inversión extranjera directa china a la región la hacen empresas públicas, pero, en México, el 75% de la inversión que llega de china es de empresas privadas. “En los últimos cinco años, México se ha convertido en uno de los receptores más dinámicos en Latinoamérica y con diferencias muy sustantivas, es decir, especialización en manufacturas, no en materias primas, en electrónica, autopartes, automotriz, telecomunicaciones”, dice Dussel-Peters. Además, empresas chinas han comprado mineras con concesiones para asegurar futuras reservas minerales. “La salida de inversión China a América Latina y a México es todavía muy pequeña,” apunta el académico de la UNAM, “es importante reconocerlo. Lo que ha sucedido es un lento proceso de liberalización de la salida de inversión”. Solo el 3% de la IED a México viene de China.

A diferencia de las empresas estadounidenses, las chinas optan por asociarse con firmas mexicanas para instalarse en el país. “La principal razón para buscar asociaciones o joint ventures con empresas mexicanas es para tener arranques más rápidos en México y aprovechar la experiencia que ya tienen”, dice Mario Hernández, consultor en la firma KPMG especializado en empresas que forman parte del Programa de la Industria Manufacturera, Maquiladora y de Servicios de Exportación (Immex). “Arrancar una empresa nueva en México puede tardar hasta doce meses empezando de cero”, apunta Hernández.

Este es a penas el comienzo de la inversión china en México, asegura el consultor de KPMG. “China será, en el futuro cercano, el principal motor de la economía mundial por encima de Estados Unidos”, apunta Hernández. Las empresas chinas tienen mucho flujo de efectivo y están buscando nuevos lugares en donde llevar a cabo sus negocios en el área de manufactura, asegura el especialista. “Ya no resulta tan barato y sencillo manufacturar en China y tanto las empresas chinas como las de otros países se han dado cuenta de esta situación. Si a lo anterior se suma la logística de mover los productos desde China a países destinos tales como México, Canadá y Estados Unidos, hace más sentido manufacturar en México aprovechando toda la infraestructura aduanera y fiscal”, agrega Hernández.

Pero no es tan fácil independizarse de China, dice Dussel-Peters. México no ha podido aprovechar las disputas entre los dos superpoderes “porque no tiene la infraestructura de transporte, ni la materia prima, ni el trabajo especializado, ni la logística. El problema es que ni el sector privado en México, ni el sector público, no han generado las condiciones para ese friend-shoring”. “En teoría, México debería estar en bonanza”, opina Villarreal, “está bien posicionado en la teoría, pero en la práctica es complicado, porque estamos compitiendo contra otros países”.